車両保険は、事故や当て逃げなどにあったときに、車の損害を補償するものです。万が一のときの車の修理代や買い替え費用に備えられるため、付帯している方も多いのではないでしょうか。

しかし、購入してからの経過年数によって設定可能な車両保険金額の上限が下がっていくため、いつまで車両保険を付帯すればよいのかと、自動車保険の契約を更新する度に迷いが生じるかもしれません。

そこで本記事では、車両保険はいつまでつけるべきなのか、いつ外すべきなのか、タイミングを見極めるために知っておきたい知識や考え方をわかりやすく解説します。

- 目次

-

1.車両保険はいつまでつけるべき?外すタイミングは?

車両保険はいつまでつけるべきか、自動車保険の更新や車検のたびに悩む方もいるでしょう。実際のところ、車両保険をつける期間や外すタイミングには明確な正解があるわけではなく、個人の考え方次第といえます。

車両保険をいつまでつけるかを判断する目安の1つに、設定可能な車両保険金額の上限があります。

車両保険で設定可能な車両保険金額の上限は、車の年式や車種・型式などによって異なり、自動車保険の契約時点の市場価格を参考に決定されます。

新車の場合、保険金額の上限は車両本体と装備される付属品、オプション品の合計額となるため、購入時にかかった金額と同等程度の補償を受けることができます。

しかし車は年数を経るごとに市場価値が下がり、設定可能な保険金額の上限も下がっていきます。そのため、ご自身の希望する保険金額で契約できなくなったタイミングで車両保険を外す方もいるようです。

ほかにも、自動車重量税が引き上げられる新車購入から13年目、18年目を迎えるタイミングで車両保険を外すという考え方もあります。

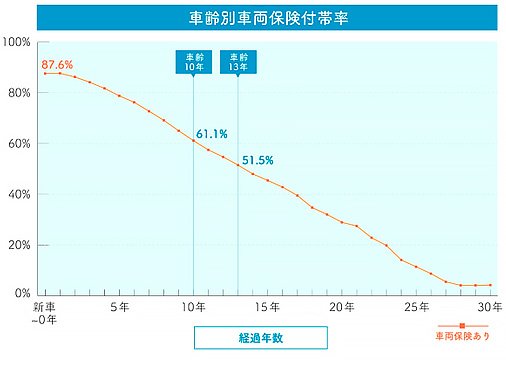

車齢別の車両保険付帯率は?

先述のとおり、車両保険をいつまでつけるかの考え方は個人によって異なります。ここでは、セゾン自動車火災保険の「おとなの自動車保険」のデータ(2022年度始期契約)を参考に、新車購入からどれくらいで車両保険を外す方が多いのか、車齢別の車両保険付帯率を紹介します。

新車時は87.6%が車両保険を付帯しています。付帯率は全体の9割近くに達しており、多くの方が車両保険をつけていることがわかります。

そのまま7~8年目までは70~80%と高い数値で推移しますが、10年目には61.1%と自動車保険の契約数全体の6割ほどに減少します。

自動車税や軽自動車税、自動車重量税が高くなる新車購入後13年目には51.5%、自動車重量税がさらに増税されるタイミングとなる18年目には34.7%、20年目には28.9%と30%を割り込みます。それ以降も2割程度の方が車両保険をつけた状態ですが、26年目には付帯率が1割を下回ります。

2.車両保険はなぜ必要?おすすめする理由

車両保険は不慮の事故や盗難などでご自身の車に発生した損害を補償し、経済的な負担を軽減してくれる保険です。

車両保険を外す前に、もう一度車両保険がおすすめの理由をおさらいしましょう。

自己負担分(過失分)が補償対象とされる

相手方のいる事故では、ご自身の過失と相手方の過失を過失割合として明確にします。ご自身が被害者の場合でも、相手から受け取れるのは過失割合に応じた賠償金のみで、ご自身の過失割合分の損害は自己負担しなければなりません。

そのため、ご自身に全く責任のない「過失割合0:10」の場合を除き、自己負担が発生します。

車両保険を付帯していれば、通常は自己負担となる損害額も含めて、車両保険金額を上限とした保険金が支払われます。

例えば、車に100万円の損害を受けた事故で、ご自身と相手方の過失割合が3:7だったとします。万が一車両保険をつけていなければ、相手からは70万円の賠償金を受け取れますが、ご自身の過失割合分30万円は自己負担しなければなりません。

車両保険をつけていれば、ご自身の過失割合分である30万円は車両保険金額を上限に車両保険から支払われます。

自然災害や自損事故、当て逃げ、盗難などの補償も選べる

車両保険は、相手方のいる事故だけではなく、車に対するさまざまな損害を補償します。補償内容は、保険会社や商品ごとに異なりますが、自然災害や自損事故をはじめ、当て逃げ、盗難などにも対応します。

例えば「おとなの自動車保険」では、ベースとなる車同士の事故に加え、火災・落書き・台風、盗難、自宅・車庫での水災、単独事故・当て逃げなどからご自身が希望する補償が選択可能です。

| 補償の対象 | 補償内容 |

|---|---|

| 車同士の事故 | 走行中にほかの車やバイクなどと衝突するなど、車同士の事故を補償します。 |

| 火災・落書き・台風 | 火災・爆発、落書き・いたずら、台風・竜巻、洪水・高潮などの水災、または物の落下・飛来による被害を補償します。そのほか、雹(ひょう)や雪による損害、走行中の飛び石によるフロントガラスなどへの損傷などにも対応します。 |

| 盗難 | 車や車の部品の盗難に加え、盗難にあっている間に被った損害が補償されます。 |

| 自宅・車庫での水災 | 自宅や車庫に駐車中などに、洪水、高潮、台風、集中豪雨などの自然災害で車が浸水・水没したときの水災を補償します。 |

| 単独事故・当て逃げ | 相手がいない単独事故、または当て逃げなど相手が不明のときの車の損害を補償します。自転車との衝突による損害も対象です。 |

近年増えつつある自然災害への備えなど、ご自身の環境、リスクにあわせて必要な補償を選ぶのがおすすめです。

※地震・噴火・津波によって生じた損害は補償されません。一部の保険会社では、地震・噴火・津波により車が全損となった場合に一時金をお支払いする特約を取り扱っています。セゾン自動車火災保険の「おとなの自動車保険」は取り扱いがありません。

3.車両保険を外す前に確認しておきたい注意点

車が古くなってきて設定できる保険金額が下がってきたため、車両保険を外そうと考える方もいるでしょう。しかし、安易に車両保険を外してしまい、思わぬ負担を強いられることもあります。

車両保険を外す前に、次の4点を確認しておきましょう。

中古車は車両保険を外すタイミングに注意する

中古車を保有している方のなかには、「多少の傷がついても修理をしない」「車を乗り潰して廃車にする」などの理由から、車両保険に加入していない方もいるかもしれません。車両保険に加入している場合は、車両保険を外すタイミングをうまく見極める必要があります。

次の条件に当てはまる場合、中古車でも車両保険をつけたほうが良いでしょう。

- 修理費や買い替え費用に不安がある場合

- ローンを組んで中古車を購入した場合

- 運転に自信がない場合

- 自然災害のリスクが高い地域で使う場合

事故などで車が損害を受けたとき、ご自身で修理や買い替えの資金をすべて用意するのが難しい場合は車両保険をつけておきましょう。

事故で廃車になってもローンの返済は必要です。新たに車を購入しなければならない場合、廃車した車のローンの支払いとともに二重の支払い負担となるため、いざというときの経済的負担を考えると車両保険の必要性が高くなります。

また、運転に不慣れな方は、運転ミスによる事故で車が損害を受ける可能性が高まります。事故に備えて車両保険をつけておくと安心です。

ほかには、洪水や高潮など自然災害リスクの高い地域で車を使用する場合にも、車両保険の必要性が高いといえます。

中古車にも車両保険をつけたほうが良い場合がありますが、設定できる保険金額は車の市場価値に影響される点に注意しましょう。市場価値の低い車だと十分な保険金額を設定できない可能性もあります。補償(保険金額)と保険料のバランスから、車両保険を外すかどうか判断しましょう。

中古車の車両保険の必要性について、詳しくは以下の記事でも紹介しています。あわせてご確認ください。

現在ローン返済中かどうか確認する

ローンを利用して車を購入した場合、ローンの返済が残っているうちは車両保険を外すかどうか慎重になりましょう。

もしローン返済中に事故にあい、大規模な修理や買い替えが必要になれば、ローンの返済と多額の費用負担が同時に発生します。費用をすべてカバーするのは難しいかもしれませんが、車両保険があれば負担は軽減されます。

修理費用など急な出費に不安がないか確認する

車両保険を外すと、事故などによって車が損害を受けたときの修理費用などが全額自己負担になります。特に車両の評価額が高いうちは、相応の車両保険金額を設定でき、まとまった保険金を受け取れる可能性があるため、車両保険をつけるメリットは大きいといえます。

車が全損になった場合に、新しい車の購入資金をすぐ用意するのが難しそうなら、車両保険をつけておいたほうが安心です。

車の使用頻度が多いかどうか確認する

車の使用頻度が多いとそれだけ事故にあうリスクも増えます。通勤や通学、日々の買い物などで毎日のように車を使っている場合は、車対車の事故だけではなく、自損事故や当て逃げなどにも備えられる車両保険がおすすめです。

ただし、長く乗り続けるうちに市場価値が下がってきた車は、十分な保険金額を設定できないこともあります。わざわざ保険料を支払っても、少額の保険金額しか設定できない、車が古いので少しくらいの傷は気にならないといった場合には、車両保険を外す考え方もあります。

4.車両保険の保険料を抑える方法

保険料を抑えるために車両保険を外そうとお考えの場合は、まず車両保険をつけたまま保険料を抑える方法を検討してみましょう。

車両保険の保険料を抑えるには、次のような方法があります。

補償範囲を見直す

車両保険には、補償範囲の違いによって「一般車両(一般タイプ、ワイドカバー)」と「車対車+A(エコノミータイプ、限定カバー)」などの種類があります。「おとなの自動車保険」では、さらに「車との衝突のみ(車対車)」も選べます。

補償の手厚い「一般車両(一般タイプ、ワイドカバー)」ではなく、「車対車+A(エコノミータイプ、限定カバー)」や「おとなの自動車保険」の「車との衝突のみ(車対車)」を選ぶと、補償範囲が限られる分、保険料を抑えられます。

ただし、保険料を抑えたいあまりに補償範囲を限定しすぎると、ご自身にとって必要な補償まで削ってしまい、車両保険としての役割を十分に果たせないおそれもあります。補償範囲を見直す場合も、ご自身にとって必要な補償まで削らないように気をつけましょう。

「おとなの自動車保険」では車両保険の補償対象を細分化し、ご自身のニーズに合わせて細かく補償範囲を設定できます。必要な補償だけ選べるため、保険料を合理的に抑えることができます。

自己負担額(免責金額)を高めに設定する

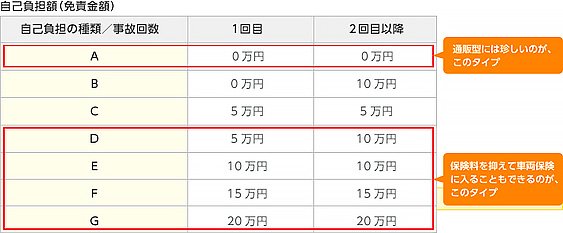

多くの車両保険では、自己負担額(免責金額)を設定できます。自己負担額(免責金額)とは、本来支払われる保険金のうち契約者が自己負担する金額で、この免責金額を高く設定すれば保険料を抑えられます。

「おとなの自動車保険」では車両保険の自己負担額(免責金額)を7パターンから選べるため、ご自身の希望に近い金額に設定しやすいでしょう。

自己負担の種類A~Gのうち、「A」で契約すると最も保険料が高く、「G」で契約すると最も保険料を抑えることができます。ただし、自己負担金額を高くしすぎると、単独事故などの際に十分な補償を受けることができない場合がある点には注意が必要です。

5.車両保険は万が一に備えて必要十分な補償をつけておくと安心

車両保険をいつまでつけるかに明確なルールはなく、個人によって考え方は異なります。一般的な傾向としては、もともと車の市場価値が低い、あるいは市場価値が下がってきて、十分な保険金額を設定できなくなると車両保険を外す方が増えてくるようです。

車両保険は、不慮の事故や盗難などでご自身の車に発生した損害を補償します。車を運転する場合、相手方のいる事故以外にも自然災害や単独事故などのさまざまなリスクと隣り合わせです。そのようなリスクへの備えとして、車両保険をつけておくほうが安心といえるでしょう。

車両保険を外すかどうかは、車が損害を受けたときの経済的なダメージの大きさや、車両保険の補償内容、負担する保険料、ご自身のリスクの大きさなどをもとに総合的に判断することが大切です。

保険料がネックになっているなら、いきなり車両保険を外すのではなく、補償範囲を限定したり免責金額を高めに設定したりする方法もあります。「おとなの自動車保険」は、補償範囲や自己負担額(免責金額)を細かく選択でき、ご自身のニーズにあった設定が可能です。

保険を選ぶなら「おとなの自動車保険」

- 納得の保険料

- 保険料は平均21,943円節約※1

- 豊富な割引プラン

- 新規なら最大13,600円割引、継続でも最大10,600円割引※2

- 安心の事故対応

- ALSOK隊員が事故現場をサポート※3

- 大手損害保険会社(4社)から変更し、変更前の保険会社との比較で安くなった保険料を具体的な金額でお答えいただいた1,126人の平均です。(当社 既契約者アンケート/2024年1月実施、有効回答者数28,973人)

- 最大13,600円割引とは、ネット割+早割50日を適用した額です。ネット割は新規は13,000円、継続は10,000円となります。将来の割引は変更になることがあります。

分割払の場合、ネット割は新規は年間12,960円、継続は年間9,960円となります。そのため、最大割引額(ネット割+早割50日適用)は、新規は年間13,560円、継続は年間10,560円となります。 - 山間部や島しょ部、高速道路などかけつけサービスを提供できない場所や、一部サービス内容が限定的となる場合があります。また、交通事情、気象条件等によりサービスの提供ができない場合があります。